Entrado ya el último mes del año, es momento de mirar hacia adelante y analizar las expectativas en el mercado internacional de la carne vacuna para el año próximo. Ha sido un gran año el 2021 y la expectativa es que el 2022 no le vaya en zaga. Se han conjugado varios factores para determinar un escenario de inusitada firmeza, con una demanda pujante por proteína animal, un contexto alcista para los precios de las materias primas y gran voracidad de algunos demandantes, fundamentalmente desde el continente asiático.

Pandemia mediante la incertidumbre es grande, por lo que podrían darse acontecimientos actualmente difíciles de vislumbrar que pueden alterar de forma significativa el escenario para el año que viene. Un ejemplo sobre algo del estilo es esta nueva variante ómicron, surgida en el sur de África.

Pero, asumiendo que esto no será más que una advertencia de que no estamos del otro lado de la orilla y que, por lo tanto, todo transcurrirá dentro de los carriles que actualmente se pueden prever como más probables -de una atenuación del impacto de la pandemia a nivel mundial, en la medida que la vacunación siga avanzando- las probabilidades de que se repita un buen año son altas.

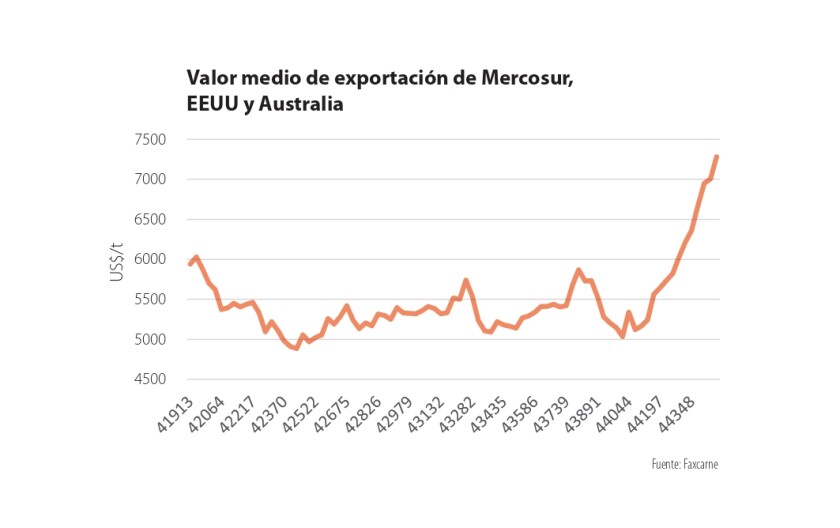

El precio internacional de la carne vacuna alcanzó niveles récord en 2021. El valor medio FOB de los países de Oceanía, el Mercosur y Estados Unidos -los grandes proveedores del mercado internacional- superó por primera vez los US$/t 7.000 en octubre de 2021, con una suba anual de más de US$/t 2.100 (41%).

La principal explicación de estas cotizaciones tan altas es la muy intensa demanda desde China.

Durante varias semanas de este último trimestre de 2021 este país asiático fue incluso el principal destino para los exportadores estadounidenses, algo muy difícil de imaginar tan solo unos pocos meses atrás.

Claro que la suspensión de las importaciones desde Brasil, su principal proveedor, tienen que ver con este hecho, pero más allá de ello, los importadores de China deben pagar precios mayores que los de Japón y Corea del Sur -los otros grandes mercados para el producto estadounidense- para captar más volumen.

Para 2022 las expectativas son de una demanda que siga siendo intensa, con China como principal comprador. Es interesante la visión del Rabobank para el año que viene en cuanto a que será mayor la demanda de China por cortes Premium, por lo que observa un panorama promisorio en la colocación de carne de alta calidad en este destino.

Por su parte, desde el lado de la oferta se esperan variaciones en el saldo exportable de varios países claves, algunos creciendo y otros disminuyendo.

En el caso de Brasil y Australia, el rodeo vacuno aumentará y habrá una mayor disponibilidad de hacienda para faena.

Son dos de los tres principales proveedores de carne vacuna al mundo, por lo que se trata de un hecho saliente.

Sin embargo, no se supone que estos aumentos sean lo suficientemente elevados como para quebrar la firmeza del mercado.

Primero, porque serán parcialmente compensados por una menor producción del otro gran productor y exportador, que es Estados Unidos.

Todas las proyecciones son de que este país disminuirá su producción el año próximo.

La prestigiosa consultora Steiner pronostica que el precio del 90 CL -carne magra, el principal producto de importación de EEUU- crecerá en promedio alrededor de 12-15% en 2022 a un entorno de US$ 6.500-6.700 por tonelada.

Este encarecimiento de Estados Unidos debido a una menor oferta interna lo posiciona como un destino atractivo para los exportadores del Mercosur el año próximo.

Respecto de Brasil y Australia, las expectativas son de precios de la hacienda para faena inferiores a los picos de 2021, pero manteniéndose en niveles elevados en una comparación histórica.

Meat & Livestock Australia pronostica una faena de 6,65 millones de vacunos en Australia en 2022 y el Rabobank de 6,5 millones; ambos pronósticos concuerdan en que aumentará respecto a los 6 millones de 2021, pero quedan muy lejos de los casi 8,5 millones de 2019, cuando el pico de liquidación provocado por la última gran sequía en ese país.

En el caso de Brasil los pronósticos son similares: aumentará la producción respecto a 2021, iniciando una fase de crecimiento, pero esta expansión será acompañada por una similar en la demanda doméstica, determinando un saldo exportable similar al del año en curso.

Otros importadores

Desde la región del Medio Oriente y el norte de África (MENA), países muy dependientes del precio del petróleo, las expectativas son de una demanda sólida, respaldada justamente en las proyecciones alcistas para el precio del crudo, que mejoran el poder adquisitivo de la población

En estos días trabaja en el país una misión sanitaria de Egipto que auditará 23 frigoríficos para elevar las posibilidades de colocación en este destino, el principal importador del MENA. Actualmente hay solo cuatro plantas habilitadas.

Con quien no se puede ser demasiado optimista es con Europa. Su propensión a proteger sus ineficiencias productivas la hará seguir cerrándose y elevando barreras a la importación.

Europa no quiere que ingresen alimentos que se producen de forma más eficiente en otras partes del mundo. Con el pretexto del cuidado del medio ambiente, seguirá subsidiando las ineficiencias propias e intentarán hacer cada vez más difícil la llegada de productos importados, fundamentalmente en el caso de los derivados de los vacunos que, lobby mediante, tienen tan mala prensa en el viejo continente.

En América del Sur el principal importador es Chile. El resultado del próximo balotaje entre el candidato de extrema derecha y el de extrema izquierda genera incertidumbre.

Más allá de ello, las expectativas son de volúmenes de importación en niveles similares a los de este año, unas 380 mil toneladas equivalente carcasa, de acuerdo con el Departamento de Agricultura de Estados Unidos.

A su vez, Rusia demostró interés en volúmenes de importación crecientes de carne vacuna, al anunciar una cuota adicional de 200 mil toneladas libres de arancel para 2022.

Además, rehabilitó varias plantas en Brasil. Da la sensación de que aumentará los volúmenes de importación el año que viene.

Más allá de si ello determinará un mayor flujo desde Uruguay, el hecho de que otros grandes exportadores eleven las ventas a este destino, deja espacio en otros demandantes.

Por último, Uruguay comenzó a moverse para mejorar su inserción en el sudeste asiático, región donde habitan cientos de millones de personas y hacia donde las colocaciones, por el momento, son insignificantes.

Países como Filipinas o Malasia, destinos trascendentes para otros exportadores de la región como Brasil, podrían elevar las compras de carne uruguaya una vez se avance en la certificación sanitaria y religiosa.

Es fundamental tener la mayor cantidad de mercados abiertos para hacer una utilización lo más óptima posible de las colocaciones en el exterior.

Las previsiones, por lo tanto, son de un mercado demandado y posiblemente con una participación de China proporcionalmente algo inferior a la de este año, al haber más posibilidades de colocación en Estados Unidos y otros destinos como Egipto y el sudeste asiático.