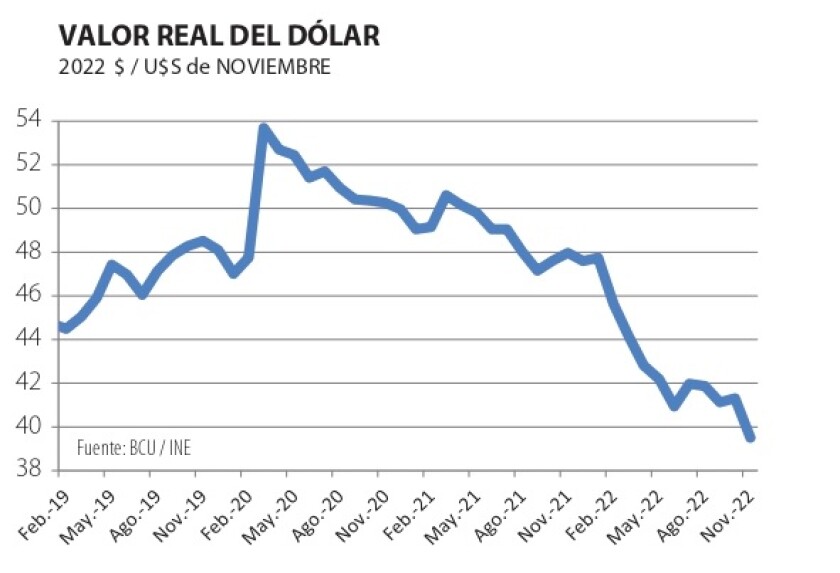

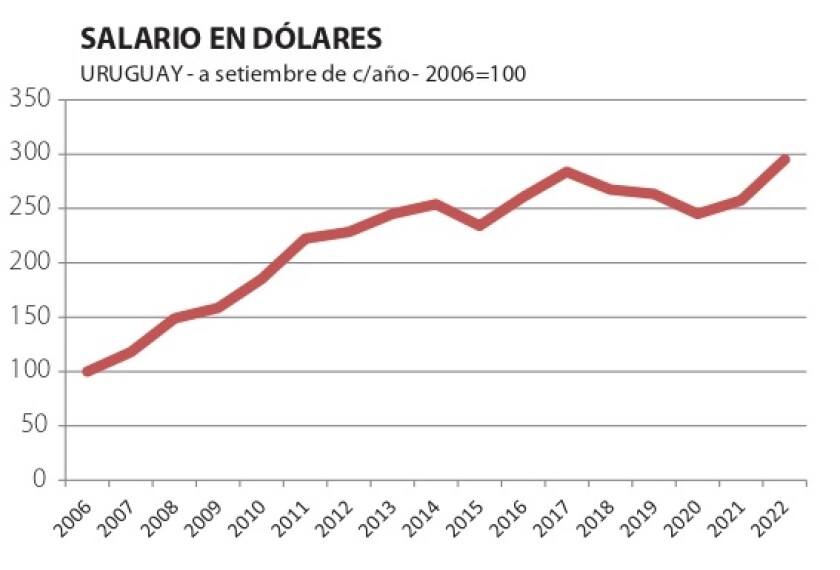

En el último mes el dólar en Uruguay bajó 3% en su cotización nominal, llevando la caída interanual al 11%. Al mismo tiempo, la inflación minorista se ubica en el 9%, lo que implica una inflación en dólares de más de 15% en los últimos 12 meses. Dicho de otra forma, el dólar perdió casi 20% de su valor en el último año (gráfica). Este encarecimiento de la economía uruguaya en sus precios medios en dólares es muy fuerte y va a contrapelo de la mayoría de los países, en los cuales el dólar se ha fortalecido.

Un aumento de los precios en dólares de esta magnitud solo puede sobrellevarse con un escenario de precios de exportación realmente excepcional. Es el que estuvo vigente en el primer semestre, en la medida que los precios de exportación de la carne se movían en niveles récord y la agricultura también recibía precios excepcionales por las cosechas. Obviamente, la bonanza no era general: otros sectores, como el turismo, venían sufriendo hace muchos meses el impacto negativo de la pandemia y luego de la crisis en Argentina.

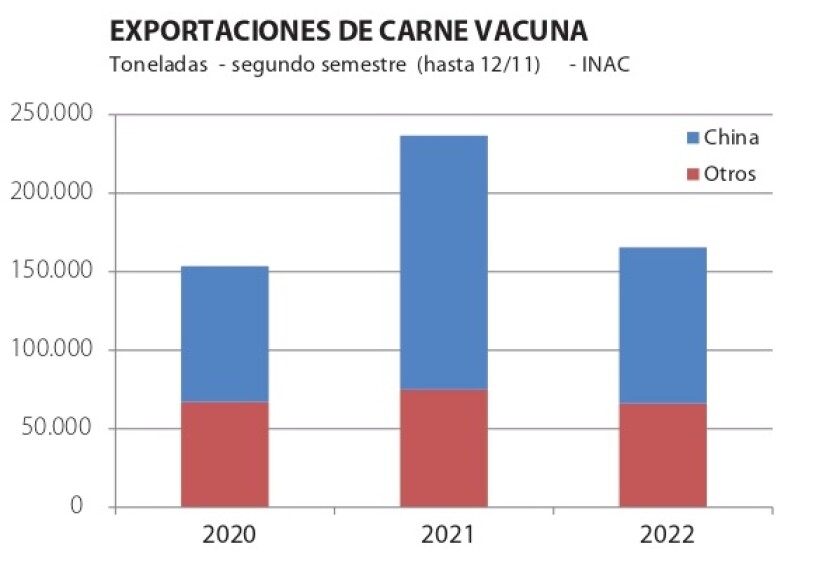

Una economía incluye situaciones diversas, pero el tipo de cambio es una variable global y debería responder al promedio. Y aquel escenario de precios excepcionales, con sus matices, ha dado paso a otro menos entusiasta, que difícilmente pueda sostener costos en dólares como los actuales. Uno de los principales retrocesos se ha dado en el sector cárnico, con la fuerte caída en la demanda china (gráfica).

Hasta desde el propio Banco Central en sus recientes reportes de política monetaria se reconoce un cierto “retraso” respecto al tipo de cambio de equilibrio. Al final, será la propia economía con su desempeño la que termine confirmando o no este problema. Este año el PBI seguramente cerrará con un avance promedio cercano al 5%, un crecimiento muy fuerte, pero el panorama para 2023 luce bastante más modesto. El desafío es anticipar las dificultades y no terminar respondiendo mal y tarde.

Preocupaciones.

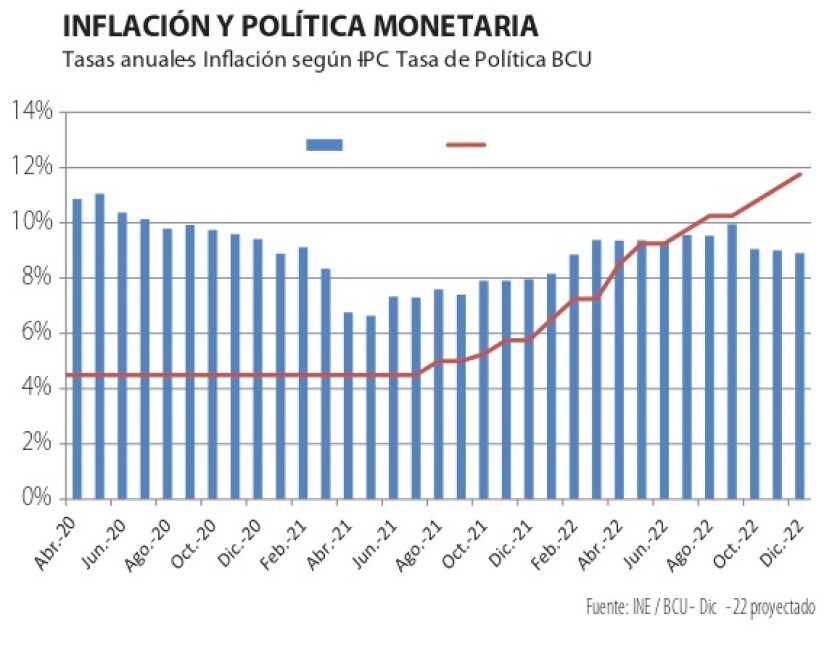

En los últimos días, a la vista de la nueva caída del dólar, varios voceros empresariales enfatizaron su preocupación por el tipo de cambio, alertando por sus efectos sobre la actividad y el empleo. La caída del dólar tiene una explicación directa en la política monetaria que lleva adelante el Banco Central. Ante el empuje de la inflación -primero impulsada por la salida de la pandemia y luego por el aumento de los precios internacionales por la guerra- decidió aumentar consistentemente la tasa de interés a lo largo todo este año, luego de haberla llevado a mínimos para enfrentar la pandemia (gráfica). En su último comunicado proyecta sumar un nuevo aumento que va adicionar medio punto más a la tasa, que quedaría en 11,75%. Esta tasa “estaría en el nivel adecuado para llevar la inflación al rango meta” (hoy en 3-6% anual).

Al aumentar la tasa de interés el Central busca bajar la inflación moderando la circulación de dinero, lo cual afecta (obviamente) la actividad económica. En Uruguay este efecto es moderado porque el peso uruguayo tiene un alcance parcial y convive con el dólar. También busca operar sobre las expectativas y ganar reputación en su combate a la inflación, una cualidad clave que se construye a largo plazo. Finalmente, al subir la tasa en pesos provoca una caída del tipo de cambio, en la medida que la colocación en pesos se vuelve más atractiva: los operadores salen del dólar para colocar en títulos en moneda nacional (principalmente estatales, con garantía soberana) con mínimo riesgo.

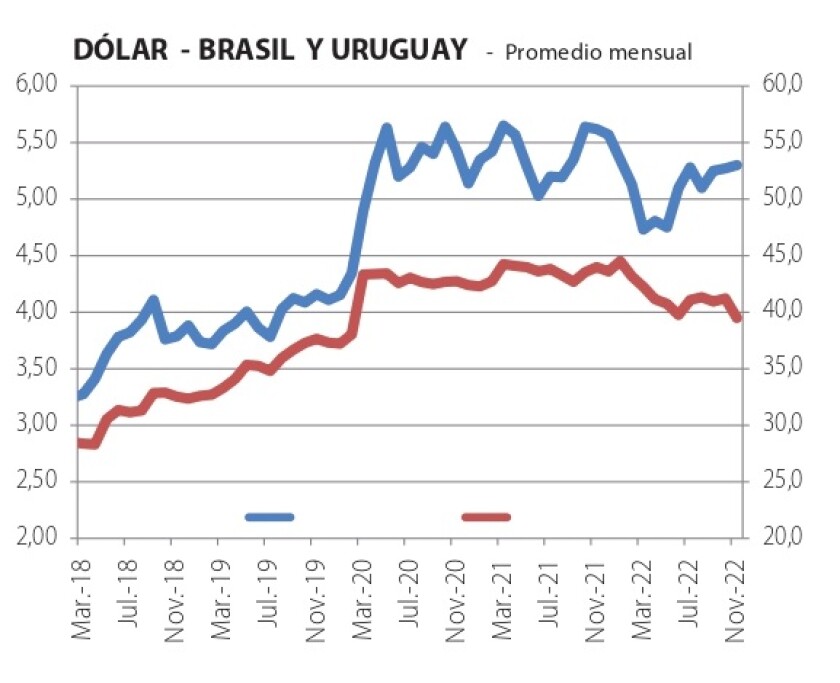

La pregunta es si la autoridad monetaria no ha ido demasiado lejos con la suba de la tasa. Una forma de evaluarlo es observar la tendencia cambiaria en mercados de referencia, como Brasil. Los norteños han tenido sus propios problemas con la inflación y el Banco Central de Brasil ha actuado de manera similar, subiendo fuerte la tasa. Pero el tipo de cambio no ha caído tanto en la comparación interanual (6% vs 11% en Uruguay, gráfica) y la inflación está incluso a un nivel menor que en nuestro país (6,5%). Es cierto que el dólar en Brasil ha estado más firme por la incertidumbre política luego de la victoria de Lula, pero no es el único factor y seguimos perdiendo competitividad-precio con Brasil.

El retraso cambiario es un problema serio para la economía, aunque su efecto es más subyacente, menos visible. Es una patología que carcome desde dentro y se mueve silenciosamente, como una enfermedad maligna, y cuando advertimos el daño puede ser tarde. Por esto es esencial que -en este nuevo escenario económico- Uruguay comience a corregir este encarecimiento relativo. El propio Banco Central advierte síntomas de desaceleración económica. De confirmarse los mismos -y en la medida que la inflación ceda-, la tasa en pesos debería comenzar a bajar el año próximo y con ello el dólar debería avanzar, si es que -efectivamente- estamos en un régimen de flotación cambiaria.

Una economía puede elevar sus costos en dólares y sus niveles de ingreso en moneda internacional, siempre y cuando esto se base en aumentos de productividad acordes. Sería un síntoma de enriquecimiento y desarrollo más que bienvenido. Pero si la productividad no acompaña estaremos en problemas, que se expresan principalmente en el empleo.

Cambios en industria frigorífica

A propósito del empleo, luego de la recuperación post-pandemia entró en una etapa de cierto estancamiento, aunque el último dato de octubre fue positivo. En este contexto, en la industria frigorífica -que emplea directamente a unos 15.000 trabajadores- se dio a conocer la noticia de que Minerva se propone comprar el frigorífico BPU, hoy propiedad de la japonesa NH Foods. Cada empresa y negocio tiene particularidades que no se pueden generalizar, pero parece claro que BPU viene con problemas de altos costos y baja rentabilidad, que le impiden seguir adelante con su plan. También -hay que recordarlo- fue una de las firmas más golpeadas por los problemas con el etiquetado de las exportaciones a China.

El costo laboral -con alto ausentismo, baja productividad y eventuales conflictos-, las altas tarifas, los costos logísticos, no ayudan a que las industrias se sostengan. Minerva anunció la compra por una cifra muy inferior a la que invirtió la propia NH Foods al comprar BPU, lo que parece sintomático. ¿Por qué compra Minerva entonces? Es una oportunidad estratégica difícil de dejar pasar y es posible, además, que sea parte de un negocio más grande con NH Foods. Y en un grupo como Minerva (al igual que sucede en Marfrig) la posibilidad de distribuir la actividad en varias plantas, rotar la faena cuando baja la oferta y enviar a los trabajadores al seguro de paro (que paga el BPS) permite un margen de maniobra mayor que a las empresas con una sola planta.

En el sector ganadero se alerta por la concentración y es comprensible. Pero peor sería que la planta no tenga interesados en comprarla. En el fondo del asunto, y retomando lo del principio de la nota, el partido de la productividad todavía no se ha ganado. El Banco Central puede ser muy riguroso con su política monetaria y hace bien, pero el salario en dólares subió 15% en el último año y está en un récord histórico. Mayor es el aumento en la industria frigorífica. Para sostener esos sueldos la productividad tiene que ser mayor y las reformas laborales para promoverla aún están pendientes. Es alentador que el proyecto de ley de reforma de la negociación colectiva del gobierno (casi idéntico al que envió el FA en la administración anterior), vaya camino a aprobación parlamentaria. Incluye la eliminación de la ultra actividad, abre espacio para la negociación por empresa y exige personería jurídica a las partes. Por algo se empieza.