Uruguay cerró 2019 casi sin crecer, con empleo en baja y problemas de competitividad. Todo esto complica a los agronegocios, que tienen que sus propios problemas de mercado, el último de ellos el coronavirus. Corriendo de atrás, Uruguay deberá hacer un gran esfuerzo para seguir en carrera.

Ing. Agr. MBA Nicolás Lussich

Tuvimos una semana tórrida que secó los campos y afectó en especial a los cultivos del sur, que son los que menos suerte han tenido con las lluvias. Los ganados también lo sienten, aunque hoy la producción tiene una capacidad mucho mayor de preservar el capital ganadero, con alimentación estratégica. Claro que eso implica más gastos, más costos. Ha llovido, pero la alegría va por pago.

Porteras y fronteras afuera, el clima también se ha complicado: la epidemia del coronavirus sigue avanzando y si bien hay visiones disímiles sobre su gravedad, el impacto sobre China es muy fuerte. Y si China se complica, también lo sufre América Latina -incluyendo Uruguay-, dado que el gigante asiático es su principal destino de exportaciones y fue una de las principales explicaciones del “boom” de los commodities que benefició a la región.

Ahora ese escenario es el opuesto: China está retrayendo la demanda y eso no solo afecta los negocios concretos en varios rubros, sino que también está devaluando las monedas: el dólar en Brasil llegó a su máximo histórico y también se han devaluados otras monedas regionales. Nuestro Peso Uruguayo, en cambio, se ha visto fortalecido en los últimos días por el ingreso de capitales de corto plazo, que hacen bajar el dólar y obligan al Banco Central a comprar, para que no se deteriore la competitividad-precio. El asunto puede ser complicado, porque no podemos seguir perdiendo en la relación de precios con la región.

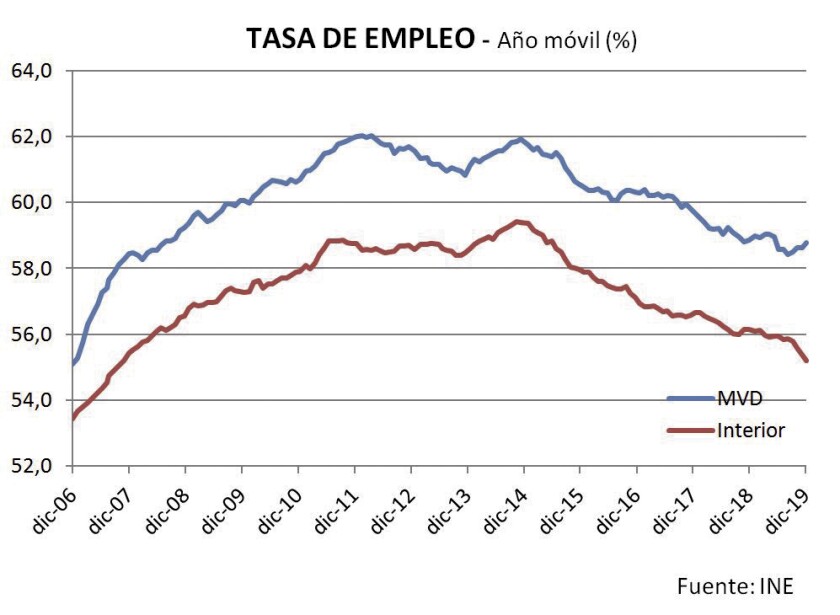

¿Por qué sucede esto? Por un lado, es innegable que Uruguay está mejor que sus vecinos: Grado Inversor, estabilidad institucional y política, cobertura social amplia (aunque costosa) y otras fortalezas, hacen del nuestro un país atractivo para invertir. Pero al mismo tiempo su potencial productivo está acotado por un mercado de trabajo rígido, costos altos y compromisos presupuestales pesados, que son difíciles de financiar. El déficit fiscal cerró 2019 en su máximo en 30 años. Así, la evaluación de la economía es difícil: ¿optimismo o realismo? Esta dualidad se refleja también en el mercado de trabajo: el salario medio llegó a un récord de más de 40 años… pero el desempleo está en un máximo de más de 10 años y quedó casi en 9% en el promedio de 2019.

En este escenario irrumpe la epidemia del coronavirus en China y el mundo está en vilo: China es la principal locomotora de la economía mundial, pues los países desarrollados crecen más modestamente. La epidemia avanza y -si bien no parece tan letal como el SARS- aún se está lejos de controlarla. Hay ciudades con millones de habitantes en cuarentena y el comercio externo cayó drásticamente.

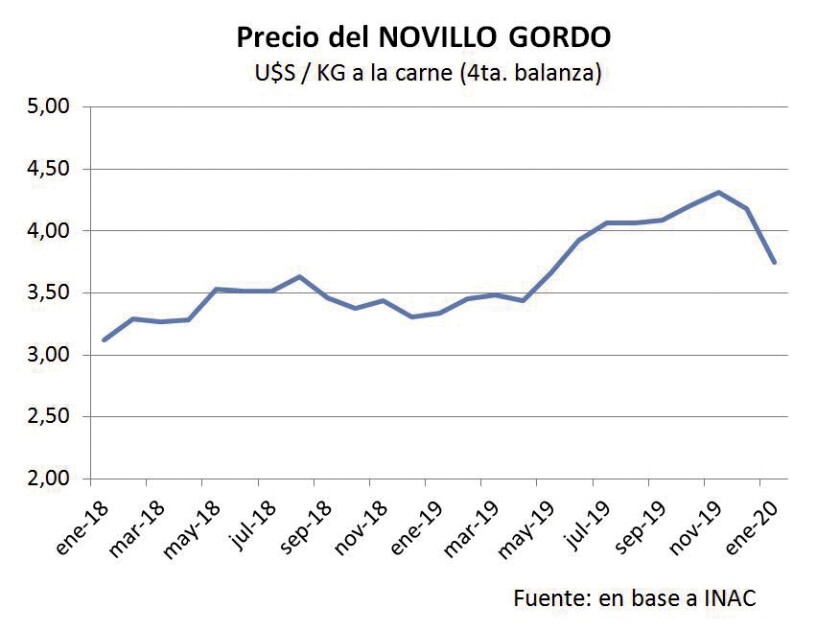

Rubro a rubro. Sin dudas el sector más afectado es el cárnico. Mientras los consumidores locales ven con agrado como aflojaron los precios del asado, los precios del ganado retroceden por el giro de 180 grados que ha dado el mercado chino: después de pagar precios inauditos buena parte de 2019, los negocios se trancaron y -por si fuera poco- llegó el coronavirus, dificultando aún más las operaciones.

Esto ha generado problemas -algunos serios- a las empresas frigoríficas, que están buscando recomponer su posición, renegociando ventas, buscando mercados alternativos… y bajando los precios del ganado. Dado que venían de valores pico, el descenso no es grave, pero el escenario es de fuerte corrección de precios, con costos que se mueven poco.

El problema de fondo es que China se había vuelto absolutamente dominante como destino de las exportaciones cárnicas, lo cual tiene su lógica: es el mercado que paga mejor y más ampliamente el producto (valora todos los cortes). Mientras, la cuota europea 481 se estrecha (con EEUU aprovechando su mayor espacio en dicha cuota), y otros mercados tienen menores precios y mayor competencia, por lo que las alternativas a China son más acotadas.

Todo indica que los problemas son transitorios y que China seguirá demandando carne firme y crecientemente en el mediano y largo plazo. Pero estos fuertes sacudones en el momento actual, financieros y sanitarios, generan mucha incertidumbre y ponen a prueba las finanzas de las empresas, a todo nivel.

La cadena va ajustando en reversa: desde los puertos a los frigoríficos, éstos bajando el precio del gordo (gráfica) y la reposición ajustando también, aunque en menor medida. Actúa como “soporte” el hecho de que estamos con un bajo nivel de stock, lo que limita la oferta de ganado, de lo contrario el sacudón sería más grave. Claro que la actividad se resiente: la faena de enero no alcanzó las 140.000 cabezas, fue 30% inferior a la de enero de 2019 y la menor para este mes en 20 años.

En la agricultura, especialmente en soja, China también es dominante y tres grandes factores han incidido en el mercado: la fiebre porcina, el acuerdo China-EEUU y ahora la epidemia del coronavirus. Con matices, en todos los granos la oferta global parece firme y la demanda tiene mayores niveles de incertidumbre, lo que configura un escenario bajista de precios, aunque sin caídas drásticas.

La epidemia de coronavirus afecta la demanda en China y particularmente la logística de fletes. Se estima que el movimiento de contenedores puede caer en 6 millones de TEUs (equivalentes a contenedores de 20 pies), en el primer trimestre. El comercio se dificulta, entre otras cosas, por las mayores exigencias y frenos al retorno de buques desde China, pues -lógicamente- los países han extremados las precauciones. En el mercado local, mientras los productores aguardan más lluvias, se están pagando 310 US$/ton por la soja de la próxima cosecha puesta en puerto de Nueva Palmira, precio que aún no convence. El problema es que, con los mencionados factores de incertidumbre y con cosechas regionales que serán grandes, es poco el espacio para una recuperación del precio.

La cosecha de trigo fue buena, aunque despareja, y se han exportado algunos barcos, con precios en torno a 180 U$S/ton puesta en Nueva Palmira. El escenario regional ha estado influido por la menor cosecha brasileña, lo que ha llevado a los norteños a compras anticipadas. Pero el escenario global es de alta oferta y altos stocks. Mejor es la situación para la cebada, con productores que han logrado precios históricamente altos -vinculados al mercado de Chicago- y rendimientos buenos. La cosecha de maíz recién comenzó y -si todo anda bien- puede esperarse un saldo exportable importante.

La forestación trae el principal factor de dinámica para la economía uruguaya este año: el proyecto UPM 2. A este lo acompañaría las buenas perspectivas por el Acuerdo Mercosur-UE y la recuperación de Brasil. Pero el Acuerdo tiene aún un período de maduración por delante, en especial por el cambio político en Argentina (el gobierno de Fernández sería proclive a revisarlo). Por su parte, Brasil crece pero con dificultades: la industria cayó 1% el año pasado y es posible que los norteños sigan bajando la tasa de interés para impulsar la actividad; sumado a los problemas de China, es otro factor alcista para el dólar, lo que nos puede afectar. Por todo esto, el escenario de Brasil para 2020 ha pasado del entusiasmo a la cautela.

Brasil es el gran competidor de Uruguay en producción de celulosa, con las plantas de pulpa de eucaliptus más eficientes del mundo. El mercado de la celulosa también está afectado por los problemas de China, demandante clave. El precio había tocado mínimos a mediados del año pasado, pero se había comenzado a recuperar. El coronavirus puede ponerle freno, al menos transitoriamente, a dicha recuperación.

De todas formas, las empresas pulperas instaladas en Uruguay (UPM, Montes del Plata) son muy robustas en su posición económica y financiera. UPM y Stora Enso (socia en Montes del Plata) tuvieron ganancias cercanas a los 1.500 millones de euros, antes de impuestos, intereses y amortizaciones. Esta firme posición otorga capacidad de inversión y está detrás del fuerte impulso a los planes de alianzas y fomento forestal, a través de los cuales se impulsa la forestación por parte de productores ganaderos. Ofrecen rentas o negocios de alto valor, que están por encima de lo que pueden ofrecer hoy otros rubros alternativos.

En lácteos, la reapertura de la planta de Ecolat por parte del grupo peruano Gloria -que va por la revancha- no deja de ser un hecho alentador, pero es un paso pequeño y se dio justo el mismo día en que los precios internacionales pegaban un duro tropezón, con caídas de casi 5% en los remates en Nueva Zelanda. Es una reacción a la incertidumbre en China, principal importador de lácteos a nivel global.

Como sucede en otros rubros, lo que ahora no demanda China hay que colocarlo en otro lado y la presión de oferta sobre los mercados alternativos aumenta, bajando los precios. Algo similar sucede en la carne. A nivel local, Conaprole -la principal empresa- mejoró modestamente el precio al productor, pero eso no resuelve los problemas económicos que tienen muchos productores, por los altos costos. El mantenimiento de la tarifa de gasoil ayuda, lo mismo que los descuentos en la tarifa eléctrica, que también quedó sin ajustarse; pero otros costos siguen elevados y hay poco margen para acumular inversiones e impulsar más la producción. Tecnologías disponibles para adoptar hay (riego, encalado, etc.), lo que falta es margen. A modo de ejemplo, a pesar de que el gasoil no subió, los fletes se llevan el 10% del precio de la leche.

Mejor en la tierra que “en la luna”. En síntesis, el escenario es complejo. Las exportaciones en enero cayeron casi 5% respecto a igual período del año pasado y si bien aún es prematuro sacar conclusiones, el arranque del año no es alentador. Los ingresos por turismo seguramente se resentirán también, aunque la temporada vino mejor de lo esperado.

En las últimas horas se conocieron los últimos datos del mercado laboral, que sigue deteriorándose, especialmente fuera de Montevideo (gráfica). Mejorar la economía para mejorar el empleo es una tarea imprescindible y creo que -sin esto- cualquier esfuerzo en la agenda de seguridad tendrá patas cortas.

El 2020 será un año especial para el Uruguay, por el cambio de gobierno luego de 15 años de administraciones frenteamplistas. Recuperar la competitividad es clave y el proyecto de Ley de Urgente Consideración del gobierno electo incluye varias medidas en ese sentido, desde lo laboral hasta la gestión del Estado, pasando por la desmonopolización de servicios. Aún resta la discusión presupuestal, que seguramente será intensa: a pesar del buen acceso al financiamiento, Uruguay tiene que reducir el déficit, que es reducir vulnerabilidades ante un escenario externo siempre cambiante. Los nuevos gobiernos siempre gozan de una cierta “luna de miel” con la opinión pública. Que eso no nos haga caer en un falso optimismo: la realidad no viene muy romántica.