La situación del sector citrícola ilustra los riesgos de la producción agropecuaria y los problemas al momento de establecer políticas para mejorarla.

Ing. Agr. Nicolás Lussich.

La empresa Citrícola Salteña SA (Caputto) se presentó voluntariamente a concurso de acreedores, ante una situación financiera insostenible. La decisión tiene en vilo a unos 2.000 trabajadores directos y otros tantos indirectamente vinculados, así como a acreedores, proveedores y clientes, que analizan en estos días los pasos a seguir. El problema afecta especialmente a Salto y Paysandú.

Caputto es la principal empresa citrícola del país y ya venía con un endeudamiento elevado, que incluso la llevó a vender parte del predio de El Espinillar a la empresa peruana Camposol. Hizo un acuerdo financiero con el BROU que no pudo cumplir y se prevé la venta de más campos en el sur (Canelones), para alcanzar un nuevo acuerdo. Los problemas climáticos también vienen de antes (en 2016 lluvias excepcionales complicaron la producción) y la empresa tuvo pérdidas netas en 6 de los últimos 7 ejercicios, según sus estados contables. En el concurso la firma presentó activos por unos U$S 80 millones, y pasivos por unos U$S 65 millones, de los cuales 41 son con entidades financieras (21 millones con el BROU).

Pero el caso de Caputto también ilustra los problemas de todo el sector, después de una zafra 2017/2018 muy complicada por el doble efecto de la sequía y la caída de precios externos, que provocaron una caída de 25% en las exportaciones. Este año la cosecha pinta mejor, pero la situación financiera se ha vuelto más compleja. Para Caputto, en lo inmediato lo clave es conseguir dinero para la cosecha, que arranca en abril. Se precisan unos U$S 2 millones. La empresa responde por el 30% de las exportaciones totales del sector.

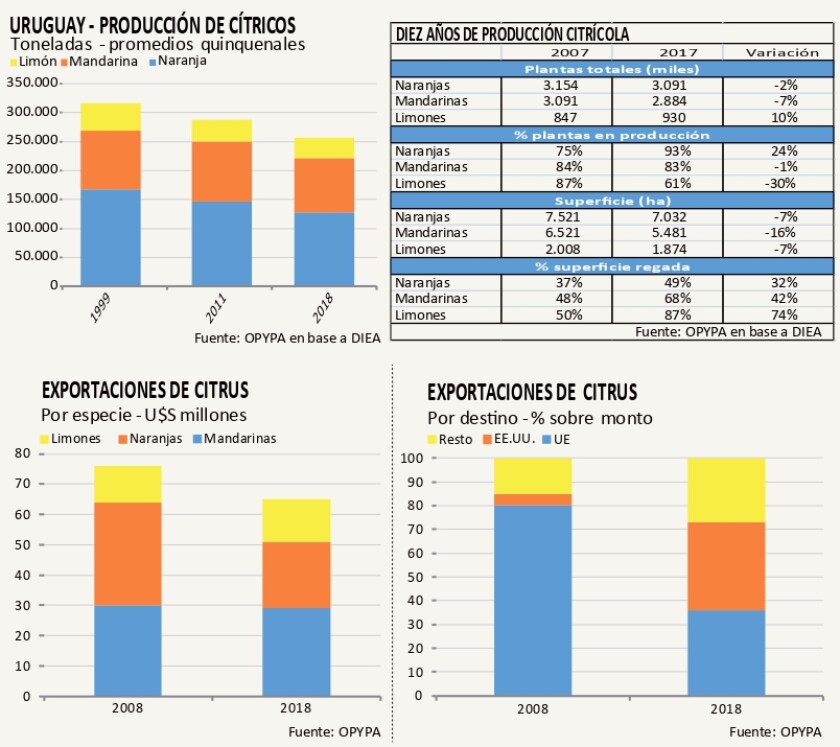

Cambios comerciales. La producción citrícola en Uruguay tuvo un fuerte impulso a partir de los años 70, como opción de exportación “no tradicional” a los rubros clásicos, carne y lana. Apuntando a la producción y exportación de fruta para consumo fresco (de mayor valor que el destino industrial) tuvo por muchos años a Europa como mercado clave, donde se accedía con ventajas arancelarias (Sistema General de Preferencias) y en contra estación, de forma de no competir con la producción local europea. Por años el competidor de referencia fue Sudáfrica, que gozaba de condiciones parecidas.

Sin embargo, las cosas fueron cambiando: por un lado, Uruguay mejoró su situación económica, lo que llevó a que las preferencias europeas cayeran en el año 2013. Por otro lado, otros países como Chile y Perú comenzaron a acceder directamente al mercado europeo en condiciones más ventajosas que Uruguay, por el hecho de haber firmado acuerdos de libre comercio con la UE. Así, la competencia se hizo más dura.

Uruguay ya venía bregando hace tiempo para superar las barreras sanitarias que impedían su acceso a EE.UU., cosa que finalmente se logró en 2014, justo cuando la situación en Europa se volvía más difícil. Sin embargo, a la UE se colocaba principalmente naranja y EE.UU. demanda sobre todo mandarina. Para aprovechar el nuevo mercado hay que proceder a cambiar variedades, plantar montes nuevos, invertir; los resultados no son inmediatos.

Por otra parte, se registró un fuerte aumento de los salarios reales, en particular de los más bajos, impulsado por la política laboral del gobierno. Esto benefició mucho a los trabajadores citrícolas, pero también implicó una fuerte presión de costos en las empresas citrícolas, donde había extensas plantillas de trabajadores, muchos de ellos con salarios modestos. Entre 2011 y 2018 la inflación acumulada fue de 80%, mientras el salario nominal promedio en el sector subió 200%, según datos de Opypa; es decir, un aumento real de más de 100%. Dicho de otra forma, los trabajadores citrícolas ganan el doble de lo que ganaban 8 años atrás. Dado que la mano de obra es cerca del 50% del costo total de producción de la fruta cítrica, era esperable una reducción en el empleo, que se dio en especial en el packing. Aun así, el costo laboral creció sustancialmente, porque las tareas de cosecha son difíciles de automatizar y dependen mucho de la pericia de los trabajadores.

Desafíos. El caso del citrus muestra cómo otros países -al avanzar en acuerdos comerciales- ponen a su producción en ventaja, y nos compiten agresivamente. En ese punto -se sabe- estamos quedando rezagados: al igual que en el sector cárnico, en citricultura el país ha tenido buenos logros sanitarios, pero magros avances comerciales y arancelarios.

Los problemas productivos y financieros encuentran al sector citrícola en plena transición comercial y productiva. Según plantea Opypa en su último anuario: “durante esa transición de reconversión varietal del sector cabe esperar un periodo de menor actividad citrícola hasta que las nuevas variedades de los montes jóvenes empiecen a producir”. Así, en el caso de Caputto, trabajadores, bancos, empresas y gobierno deberán extremar la pericia negociadora para pasar este trance.

A futuro, se espera que las inversiones en nuevos montes comiencen a dar retorno. La llegada de grupos internacionales con planes de negocio globales y de largo plazo (Camposol de Perú, San Miguel de Argentina) y la expansión del negocio de los aceites esenciales (a partir de limones), con un aumento en la producción de esta especie asociada a inversiones agroindustriales, aportarán más dinámica al sector. Mientras, continúa el esfuerzo para la habilitación sanitaria de más mercados (Vietnam, Colombia, China), así como en la promoción del riego y la incorporación de seguros. A pesar de tener un objetivo histórico exportador, hoy las ventas externas del sector citrícola no superan el 50% del volumen producido. Pero el crecimiento será exportador, o no será.