Las exportaciones suben, pero a un ritmo más lento del previsto. Parte de la explicación es que las exportaciones de soja -uno de los principales rubros- no aumentan con el empuje esperado; la cosecha se ha visto muy atrasada por el diluvio otoñal y queda más del 10% de la superficie aún por cosechar, cuando ya estamos en pleno mes de junio.

Los rendimientos no serán los que se estimaban tan solo unas semanas atrás, cuando las lluvias eran sinónimo de buenas noticias. Se pasaron de rosca y casi el 100% de la producción se ha cosechado con exceso de humedad, lo que obliga al secado. Así, en lo que va de este año las exportaciones de soja muestran todavía una caída del 4%, según el informe mensual de Uruguay XXI correspondiente a mayo.

También hay una leve caída en el acumulado anual de exportaciones de arroz, pero esto no implica un problema, sino que refleja una evolución distinta en la comercialización de la zafra arrocera respecto al año previo. La cosecha 2023 se vendió bastante adelantada -buena parte en el propio 2023- y a un monto global récord de US$ 600 millones, cifra sin antecedentes según los propios registros de la Asociación de Cultivadores de Arroz (ACA). Se espera que la nueva cosecha (también atrasada, especialmente en el Este) se venda a precios máximos históricos; el mercado internacional sigue firme, por las restricciones a las exportaciones de India.

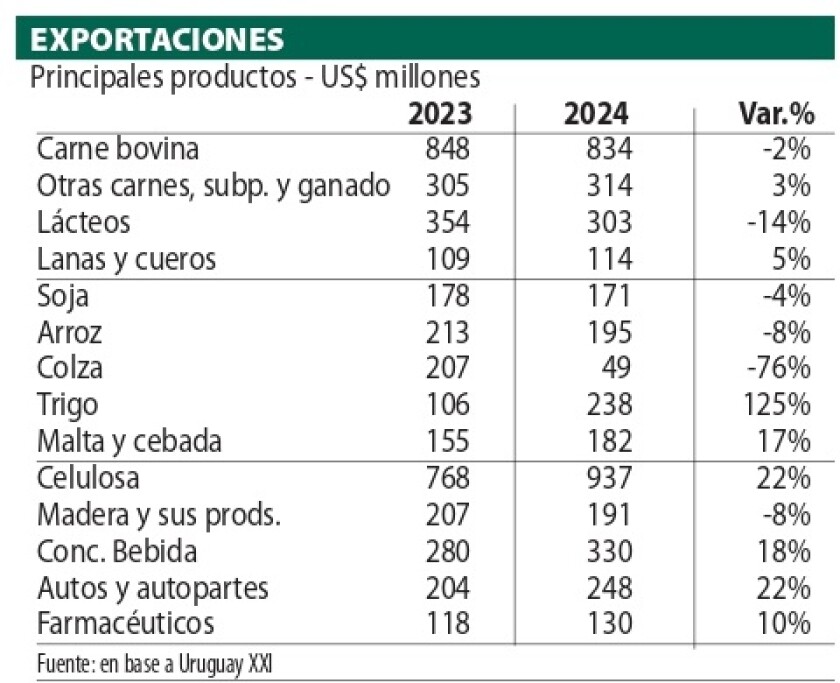

En otros rubros agrícolas la alegría va por barrio: es notoria la caída en las exportaciones de colza, cultivo que tuvo un importante retroceso del área en la última zafra. Contrariamente, las exportaciones de malta y cebada avanzan un interesante 17%. El aumento de las exportaciones de trigo es aún más contundente en la medida que se concretaron varias exportaciones de manera temprana (cuadro).

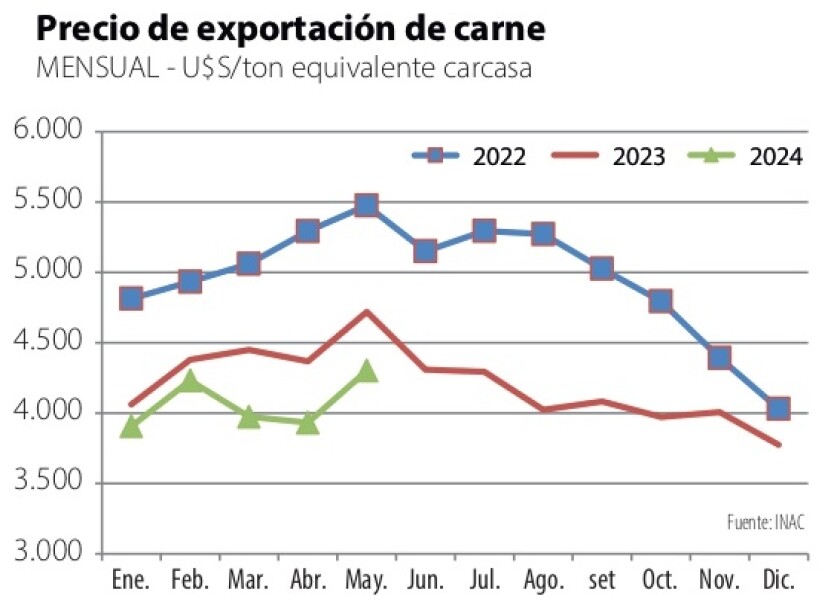

En el caso de la carne el desempeño en la cifra global exportada es similar al del año pasado, porque la caída en el precio promedio de exportación es compensada con cierto aumento de los volúmenes exportados. En este rubro las ventas por destino tuvieron comportamientos notoriamente diferentes: las ventas a China han caído más de 30% medidas en dólares, mientras que las ventas a los Estados Unidos suben 32%, ubicándose este mercado como segundo destino después del gigante asiático. Lejos en tercer lugar quedó Europa, con una cifra exportada muy similar a la del año pasado en el acumulado. Aun con estos cambios, el precio promedio se mantiene arriba de 4.000 US$/ton equivalente carcasa, avanzando a 4.300 US$/ton en mayo (gráfica).

En el caso de los productos lácteos hay una caída en el monto exportado, casi exclusivamente por la baja en los precios promedio; los volúmenes se han mantenido respecto al año pasado, según el registro de la Unión de Exportadores.

Por su parte, la celulosa se va consolidando como principal rubro de exportación con un aumento del 22% respecto al año pasado, lo que se explica por la puesta en marcha de la nueva planta de UPM. Por el contrario, las exportaciones de maderas y productos de madera caen un 8%.

Vale destacar -como se ve en el cuadro adjunto- que varios de los principales productos de exportación no agropecuarios están creciendo en sus ventas. Las exportaciones de concentrados de bebida aumentaron 18%; se originan en la planta de PepsiCo ubicada en la Zona Franca de Colonia, donde se ha invertido recientemente en un importante aumento de capacidad de producción. También hay un aumento interesante en las ventas de autos y autopartes, así como en productos farmacéuticos.

Todos estos rubros tienen regímenes especiales de promoción. Y en el caso de los automóviles, su mercado principal es el Mercosur, donde hay un acuerdo especial con cuotas de mercado. Resulta bastante paradójico (por no decir contradictorio) que en otros rubros, como los lácteos, donde Uruguay es genuinamente competitivo y podría exportar más a Brasil, se complique con frecuencia los envíos con medidas no arancelarias.

Destinos.

El informe de Uruguay XXI sobre exportaciones a mayo incluyó una importante mejora en la forma en que se informan las ventas por destino. Hasta ahora se registraban los destinos de las ventas desde el territorio corriente, pero no así los envíos desde Zona Francas. Ahora aparece toda la información consolidada en base al destino final.

En la cifra global China es el principal destino de las exportaciones, seguida muy de cerca por Brasil y en tercer lugar la Unión Europea. Cuarto aparece Estados Unidos y en quinto lugar -lejos- Argentina.

En el caso de la celulosa -principal producto de exportación- el 43% de la facturación en lo que va de este año corresponde a China, seguida por la Unión Europea con un 34%. Hasta el año 2023 Europa era el principal destino, pero China la ha sobrepasado y esto se explica -seguramente- por la nueva planta de UPM.

En el caso de los concentrados de bebida el principal destino de las exportaciones es México, seguido por Guatemala y Brasil. Aun así, es una producción con destinos bastante diversificados.

En las exportaciones de granos -que pasan mayoritariamente por los puertos de la Zona Franca de Nueva Palmira-, el destino casi excluyente de la exportación de soja ha sido China, mientras que la mayor parte del trigo (43%) ha ido a Brasil.

Pero no es el trigo el principal producto de exportación a Brasil: vehículos, lácteos y malta de cebada son los productos que lideran el ranking de exportaciones a nuestro vecino, que hace compras al Uruguay con alto grado de diversificación.

En la lucha.

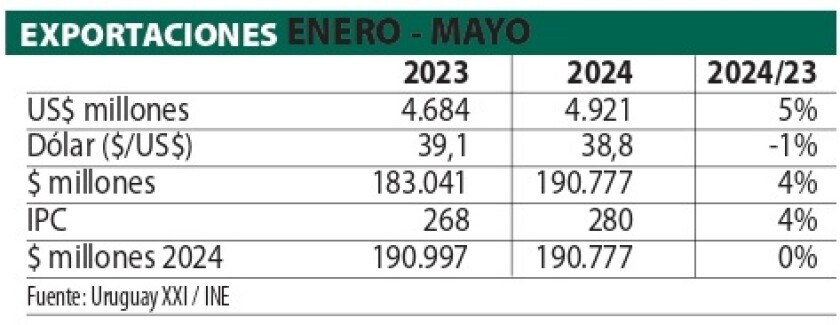

Aun con dificultades de competitividad por altos costos y tipo de cambio atrasado (el aumento en dólares se lo “come” la baja del dólar en términos reales, como muestra el cuadro adjunto), la dinámica comercial sigue. Desde el sistema financiero se ofrecen derivados para tomar cobertura en dólares, con plazo hasta 5 años. Se estima que los exportadores ya han tomado coberturas cambiarias por unos US$ 400 millones, y se estudia la posibilidad de ofrecer opciones peso-dólar.

Por otra parte, es ya sabido que Uruguay tiene restricciones serias de acceso a mercados, por no haber logrado nuevos acuerdos amplios de libre comercio. El Mercosur no lo permite y Uruguay no se larga solo; hay riesgos y no hay consensos.

Mientras, los empresarios buscan semana a semana nuevos espacios de mercado para sus productos, y los jerarcas de gobierno buscan abrir nuevas puertas, a distintos niveles. La tarea puede ser algo frustrante, aunque no hay peor gestión que la que no se hace. Allí va Uruguay nuevamente a presidir el Mercosur, buscando revitalizar las negociaciones con China. Mientras, directivos de INAC han estado recorriendo el sudeste asiático, con presencia en la feria del SIAL en China, y luego visitando Indonesia y Malasia, donde se reabrió el mercado Halal (musulmán); novedades positivas para las carnes uruguayas y otros productos. Allí estuvo también el ministro Fernando Mattos, titular del MGAP.

Uruguay no logró consensos para aprovechar oportunidades en otros contextos globales, en años previos, más amigables para negociaciones comerciales. Ahora el mundo se ha vuelto más ríspido, conflictivo e impredecible. EEUU está en año electoral, Europa tiene una guerra en Ucrania y -en la región- Argentina y Brasil no pueden andar más separados. Aun así, el gobierno insiste: se aprobó en el Parlamento la incorporación de Uruguay al Acuerdo de Cooperación en Patentes (PCT, su sigla en inglés), que facilitará el patentamiento para los inventores locales y externos, aunque Uruguay “reserva” el capítulo 2, que refiere al examen preliminar internacional; esto da más plazo para para aplicar patentes que lleguen del exterior. Aprobar el PCT es un requisito imprescindible para acceder al Acuerdo Transpacífico. La esperanza es lo último que se pierde.